MSFは、銀行の純需要と時間債務の超過SLRが使い尽くされたときに限って、銀行が利用する限界常駐施設を表します。 このファシリティでは、銀行はレポ金利( MSF金利として知られている)より100bps高い利率で利子を支払う必要があります。

2つの金利は1つの同じものであり、同じ意味で使用されていると多くの人が考えていますが、実際にはBank RateとMSF Rateの間には細かい違いがあります。

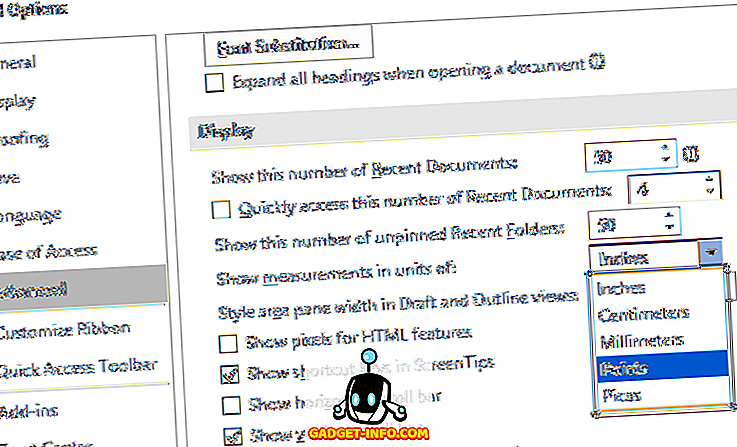

比較表

| 比較基準 | 銀行レート | MSFレート |

|---|---|---|

| 意味 | 銀行レートは、商業銀行と金融機関が中央銀行から融資を借りるときの割引率です。 | MSF RateはMarginal Standing Facilityの略で、商業銀行が中央銀行から一晩資金を借りる割合です。 |

| 適格性 | すべての商業銀行および金融機関 | 当座預金および子会社の総勘定元帳(SGL)を持つすべての予定商業銀行(SCB)にRBIがあります。 |

| から適用 | 1900年 | 2011年 |

| 担保セキュリティ | ローンは、証券を差し入れることなく調達することができます。 | この融資は、SLRの範囲内で、NDTLの一定割合までの担保に対して行われます。 |

銀行レートの定義

銀行金利は、中央銀行が資金不足を補うために商業銀行にお金を貸す金利です。 商業銀行に資金が不足しているときはいつでも、アペックス銀行、すなわちインド準備銀行(RBI)からローンを借りることができます。 中央銀行は、経済の中でマネーサプライを管理するために銀行レートを増減する権限を持っています。 銀行金利が上がると、銀行の貸出金利も上がり、銀行金利が下がると貸出金利も下がります。

MSFレートの定義

限界常設施設利率(MSF)は、政府が承認した法定流動性比率(SLR)クォータ(現在の限度額を超える)に対して、予定された商業銀行が中央銀行から一晩資金を借り入れることができる施設と呼ばれます。 (SLR) 正味需要および時間負債の一定割合まで。 このファシリティは、当座預金を有する予定銀行およびRBIを有する子会社の総勘定元帳(SGL)に利用可能です。

ローンを付与するかどうかは、RBIの裁量に任されています。 このファシリティは、本部(ムンバイ)の午後3時30分から午後4時30分までの土曜日を除くすべての営業日に適格銀行に利用可能です。

銀行レートとMSFレートの主な違い

- 銀行金利は商業銀行がRBIから融資を受けることができる金利であり、MSF金利は予定された商業銀行が中央銀行から一晩資金を借りることができるファシリティです。

- すべての商業銀行および金融機関はRBIからの銀行利子での融資を受ける資格がありますが、MSF利率は、当座預金を保有する予定商業銀行(SCB)およびRBIを伴う子会社総勘定元帳(SGL)でのみ利用可能です。

- MSFレートが2011年に導入された間、銀行レートは1900年以来有効です。

- 銀行レートとMSFレートの主な違いは、銀行レートではローンは担保証券によっては与えられないが、MSFでは政府承認の証券を担保にすることによって与えられる(指定基準)ということです。

- MSFレートが一晩で資金を借りることができる商業銀行のための最後の手段であるのに対し、Bank Rateは銀行の最後の手段ではありません。

類似点

- どちらもRBIが商業銀行に貸付をする割引率です。

- どちらも銀行の政策金利です。

- RBIは両方を規定しています。

- 現金不足が深刻な場合は、どちらの施設も銀行が利用できます。

結論

これら2つの事業体について多くのことを話し合った後、資金不足がある場合には、いずれの選択肢も商業銀行が利用できると結論します。 しかし、大きな違いは、銀行が緊急にローンを調達する必要がある場合はMSFレートを選択できるのに対し、通常の場合は銀行レートを選択できるなど、ローンの利用可能性にあります。

![Webに触発された入れ墨[FUNNY PICS]](https://gadget-info.com/img/social-media/176/web-inspired-tattoos.jpg)